目次

From:堀北晃生

丸ノ内のオフィスより、、、

こんにちは、堀北晃生です。

今週は株式投資でやってはいけない

7つの過ちシリーズの第4話をお届けします。

タイトルは

「テクニカル分析・財務分析を過信するな」

です。

良かれと思ってやっていたことが、

実は損失につながっていた…

そんな株式投資における常識を

徹底的に斬ります。

テクニカル分析・財務分析を過信するな

初心者が株式投資を始めて、少し慣れてくると

テクニカル分析や財務分析に興味を持ち始めます。

巷には、株初心者向けに

「初心者にもわかるテクニカル分析」

「ゼロから始める財務分析」

などのタイトルがついた書籍や雑誌がいくつも並び、

バカの一つ覚えのようにテクニカル分析や財務分析の

重要性を説いています。

株式投資をする上で、

テクニカル分析や財務分析が重要だという

意見に反論するつもりはありませんが、

テクニカル分析や財務分析を勉強したからといって、

必ず株で勝てるようになるわけではありません。

なぜテクニカル分析や財務分析だけでは勝てないか、

その理由を詳しく解説します。

テクニカル分析で未来は予測できない

株式投資の初心者のみならず、

証券会社やヘッジファンドなどで

株を運用しているプロの中にも

正しく理解していない人が多いですが、

テクニカル分析で未来を予測するのは不可能です。

未来を予測できないことを証明するのは

比較的簡単であるにもかかわらず、

未だにテクニカル分析を妄信している変わり者がいます。

テクニカル分析で株式市場や個別銘柄の

上昇・下落を予測することはできません。

テクニカル分析は、一様な条件下である

「標本空間」の観測でしか役に立たないからです。

標本空間とは、

起こり得る全ての場合を要素とした集合です。

例えばサイコロを振る場合、

標本空間は「1~6の目が出る」という

6つの要素から成り立っています。

この情報をもとに、

「サイコロを2回振って1と2の目が出る確率は?」

や

「3回振ってすべて6の目が出る確率は?」

などの確率が計算できます。

この計算は、標本空間が変わらない前提で成り立っており、

「サイコロが破損して1の目だけ出やすくなった」など

標本空間に変化が生じた場合、

正確な確率を求めることができなくなります。

標本空間が変化したら?

よりわかりやすくするために、

保険会社が生命保険を支払うケースを見てみましょう。

保険会社は、例えば20歳の男性を10万人集めれば、

10年後にはそのうち何人が生存しているかをほぼ正確に予想できます。

保険会社は、20歳男性の寿命に関するデータや、

どのくらいの確率でどのくらい生きられるかというデータを持っており、

このデータをもとに生命保険の支払い額を予測しています。

このデータが標本空間です。

ここで、もし保険会社に内緒で、

この10万人の男性が20歳ではなく60歳の男性に

替わっていたらどうなるでしょうか?

20歳男性に比べると、60歳男性の10年後生存率は

高くないはずですが、対象が入れ替わったことを知らない

保険会社が保険料と将来の支払い額を計算してしまうと、

保険会社は少ない保険料に対して

予定より多くの支払いを強いられ、大損してしまいます。

株式市場でテクニカル分析をもとに売買している投資家は、

この保険会社と全く同じです。

亡くなったという結果のみに着目し、

対象の変化を考慮していません。

株式市場では、

このような標本空間の変化は日常的に発生しており、

時には急激に変化することもあります。

株式市場では、参加者が毎日入れ替わり、

長期にわたって市場に参加している投資家でも、

利益を上げている時と損失が出ている時とでは、

トレーディングの質が違います。

また、株高でバブル期に突入した株式市場と、

リーマン・ショックのように暴落した株式市場では

投資家のマインドはまったく違い、

株式市場から退場する参加者、

新しく入ってくる参加者がいるはずです。

しかしテクニカル分析では、こうした市場参加者の質や量、

マインドの変化などを考慮せず、

同じチャートの形はすべて同じものとして扱ってしまうのです。

「数百億年に一度の異変」で破綻したLTCM

金融市場では、

統計的に1000年に一度しか起こらないようなことが

短期間で何度も起こることがあります。

有名なケースが、1993年に設立された米国のヘッジファンド、

LTCM(ロングターム・キャピタル・マネジメント)です。

「ウォール街の帝王」と呼ばれたジョン・メリウェザーが創業したLTCMには、

ノーベル経済学賞を受賞した

マイロン・ショールズとロバート・マートンをはじめ、

ロケットサイエンティストや宇宙物理学者などが集結し、

「ドリームチーム」と呼ばれていました。

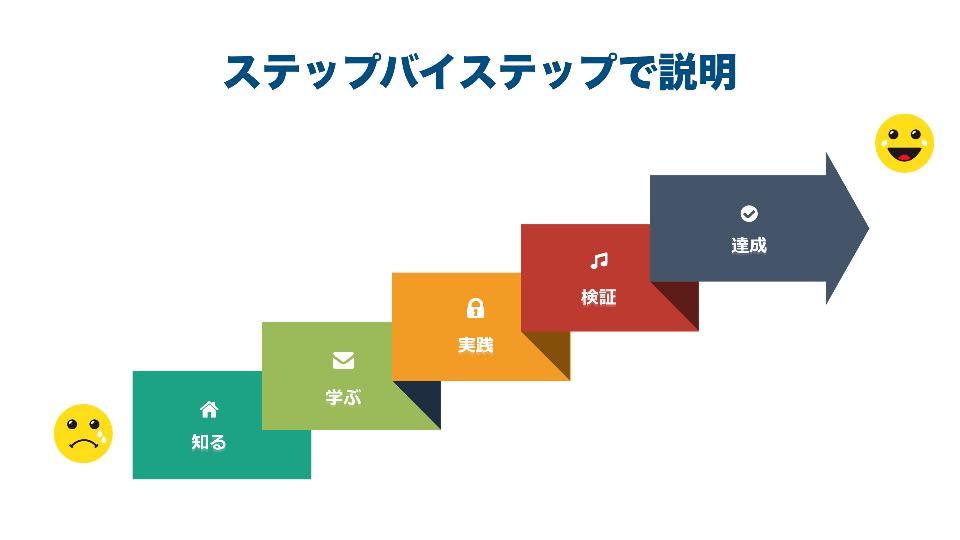

(ウェブセミナー 株式投資でやってはいけない7つの過ち 動画セミナー資料より)

LTCMでは、高度な金融工学を用いて

様々な事象の確率を計算し、

発生確率の低い事象に対して

強気のポジションを取っていましたが、

普通では起こらないはずの

アジア通貨危機とロシア財政危機が

立て続けに起こったことにより、

あっけなく破綻してしまいました。

この時、LTCM幹部は

「起きたのは標準偏差10個分の大異変だった」

という名言を残しています。

標準偏差10個分とは、数百億年に一度起きるかどうかというほどの大異変で、

宇宙の歴史を数回やりなおしても一回しか起きないほどの確率を意味します。

つまり、彼らの理論では絶対に起こりえないことが起きたということです。

統計的に有り得ないことが起こったということは、

標本空間における前提情報が間違っていたということで、

LTCMの経営陣はそれに気づいていなかったということです。

「低PER株を買え」の大ウソ

「その銘柄が割安か?割高か?」を判断する物差しとして、

PERがよく使われます。

PERとは「Price Earnings Ratio」の略で、

「株価収益率」のことです。

一般的に、「PERが低い株は割安」「PERが高い株は割高」といわれ、

どの株式投資の入門書を見ても

「低PER株を買いましょう」と書かれていますが、これは大ウソです。

企業の将来の評価である株価が、

足元の収益力の「何倍」であるかを表しています。

PERは以下の計算式で求められます。

PER(倍)=株価÷当期の予想1株当たり当期純利益

例えば、株価が1,000円、当期の1株あたり純利益(EPS)が100円の場合、

PERは、1000円÷100円=10倍となります。

ここで問題になるのが、

分母の「当期の予想1株当たり当期純利益」です。

PERは「当期の1株あたり純利益(予想)と同じ利益水準が将来も続く」

という仮定で計算しており、あくまで直近の

会社予想の数字で算出しているに過ぎないのです。

株価は、将来の見通しを織り込んで動くものであり、

過去の業績に対して動くものではありません。

また、将来の業績がどのように変化するかは

銘柄によって大きく異なり、

今後も毎年増収増益が見込まれる銘柄もあれば、

今は業績が良くても今後景気減速に伴って

業績悪化が懸念される銘柄もあります。

しかしPERの計算では、

こうした銘柄ごとの事情は一切考慮されず、

ひとくくりに「当期の予想1株当たり当期純利益と

同じ利益水準が今後も続いたと仮定して」

計算されてしまうのです。

バリュートラップにご用心

あなたは「バリュートラップ」という言葉を

聞いたことがありますか?

「バリュートラップ」とは、

割安株がいつまで経っても割安なまま低迷したり、

割安だと思っていたのに

それ以上値を下げてしまうことを言います。

一般的に、バリュー株は低PER・低PBR株のことを指し、

財務分析の勉強を始めたばかりの初心者がハマるのが、

この「バリュー(割安株)投資」です。

また初心者だけでなく、

分析ソフトのスクリーニング機能を

使って低PER株をリストアップし、

その中から購入する銘柄を選んでいる

「自称バリュー投資家」もたくさんいます。

しかし、指標に頼るスクリーニングには大きな落とし穴があります。

ひとつは、いつまで経っても低い指標が続いてしまうケースで、

もうひとつは業績そのものが大きく悪化し、

決算発表と当時に株価が下がってしまうケースです。

PERには、投資家が抱く将来の成長期待が反映されています。

高い成長期待はPERを押し上げ、

不安はPERを押し下げます。

低いPERが続くということは、

将来への不安がいつまで経っても

解消されない状態であるということです。

PERが低い銘柄にはそれなりの理由があり、

指標だけを見て銘柄を決めることは大きなリスクがあります。

もし、全ての投資家がPERだけをもとに取引をするならば、

いずれ全ての銘柄のPERは1つの水準に収束します。

そうならないのは、各企業への

「成長期待」と「将来への不安」が異なるからで、

そこまで理解しなければ、

本当に割安かどうかを判断することはできません。

短時間のスクリーニングだけで割安銘柄を探し出し、

バリュー投資で儲けようなど虫が良すぎます。

スクリーニングで割安な銘柄を見つけたら、

なぜそんなに割安に放置されているのか

原因を探らなければなりません。

(ウェブセミナー 株式投資でやってはいけない7つの過ち 動画セミナー資料より)

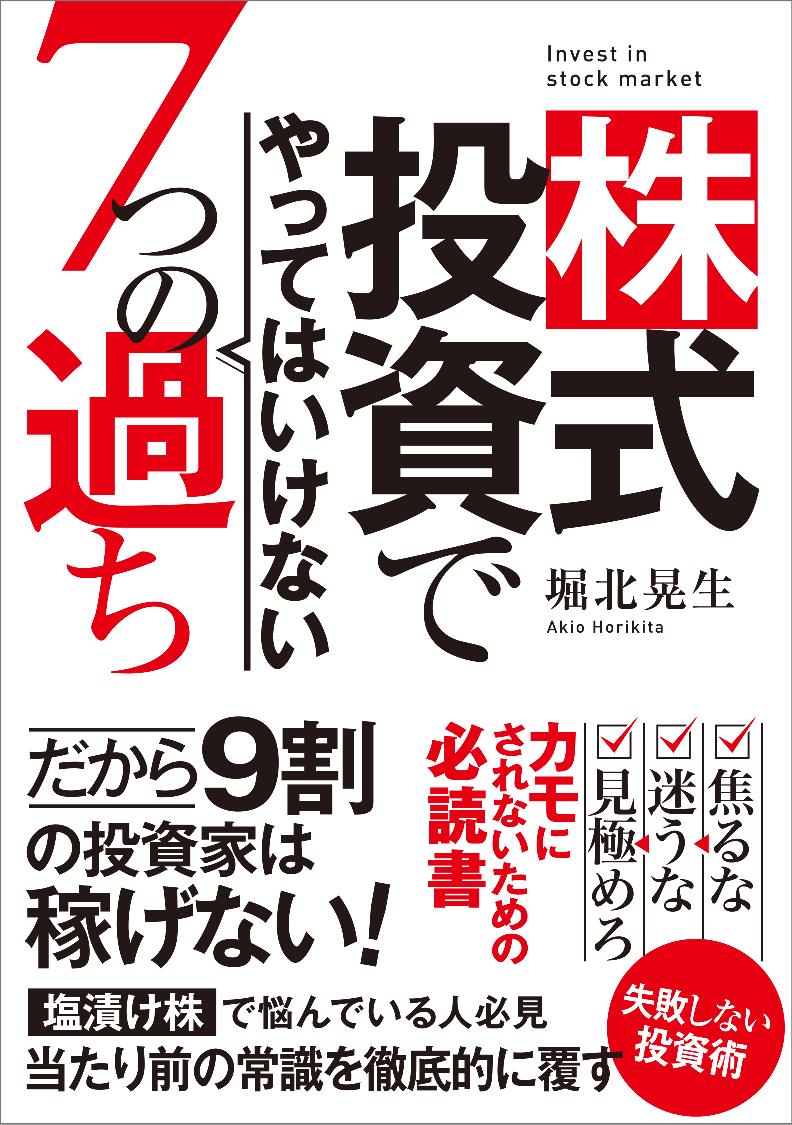

完全版をウェブセミナーで受講してみませんか?

株式投資家として絶対にやってはいけない7つの過ちと、

上昇株を見つけるための4つの成功パターンを一つのセミナーにまとめました。

まだ書籍でも出ていない投資ノウハウや、

高額セミナーでしか教えてくれない秘密のやり方を

たった1080円で学ぶことができます。

・株を買ってもなかなか利益が上らない

・なぜか自分が株を買うと下がる

・なぜか自分が株を売ると上昇する

・増やすはずのお金がなぜか増えていない

こういったイライラした感情が続いているようであれば、

何かを変える必要があります。

私達はこの動画をご覧になった方にのみ、

限定で会員制コミュニティの案内をさせて頂いております。

このコミュニティでは、ブログやメルマガで

言えないようなトークもお伝えしております。

新しい可能性を手に入れていただくためにも、

こちらも本気でお伝えします。

━─━─━─━─━─━─━─━─━─━─━─━─

ウェブセミナーのテーマ:

「株式投資でやってはいけない7つの過ち」

「上昇株を見つける4つの方法」

参加費用:1,080円

受講時間:14時、20時

開催日時:2019年4月10日、4月13日

お申込み:http://japan-i-school.jp/jim/26/

━─━─━─━─━─━─━─━─━─━─━─━─

さらに、今ウェブセミナーに参加していただくと、

電子書籍を無料でプレゼントします。

アマゾンキンドルで、

1位 ─ 投資分析・売買戦略部門

1位 ─ 株式投資部門

1位 ─ 投資・金融・会社経営 (Kindleストア)部門

ベストセラーとなりました。

(2019年3月11日のデータ)

株式投資で割安の株を見つけて、

上昇する株を効率的に探したい方は、

このウェブセミナーで学んでください。

書籍にはまだ出ていない秘密の方法や、

高額セミナーでしか教えていないノウハウも

たった1,080円で学ぶことができます。

今すぐ以下のURLをクリックして受講してみてください。

━─━─━─━─━─━─━─━─━─━─━─━─

ウェブセミナーのテーマ:

「株式投資でやってはいけない7つの過ち」

「上昇株を見つける4つの方法」

参加費用:1,080円

受講時間:14時、20時

開催日時:2019年4月10日、4月13日

お申込み:http://japan-i-school.jp/jim/26/

━─━─━─━─━─━─━─━─━─━─━─━─

・ジャパンインベストメントスクール講師

・大衆心理の裏を突く「空売りの魔術師」

・次世代金融システムのファシリテーター

全国トップ5%に入る富裕層向けの資産運用アドバイザーとして外資系のプライベートバンクで2004年より活動を開始。

資産運用や投資顧問会社へのコンサルティング、個人投資家向けのクローズドな情報発信に携わる。

そこで培った知識と経験が評価され、現在は個人投資家からプロトレーダーまで、投資のアドバイスや情報発信を行っている。

プロトレーダーと個人投資家の情報格差を埋めるために、シークレット勉強会を少人数で展開しながら、大学との共同研究で急騰株の天井から空売りを仕掛ける独自の手法を開発。

民間企業の資産運用コンテストで500万円を15億円まで増やして優勝したことも。

こうした活動を通して、日々変化する投資の世界においてナンバーワンであることにこだわり、株式市場の最先端をリードする活動に情熱を注いでいる。