From:奥村尚

東京のオフィスより、、、

株価を2つの要素に分解できるという基本は、

多くの人が知っているだろうと思います。

今回は、その2つの要素が

どのように絡んで株価が形成されているのか、

掘り下げてみます。

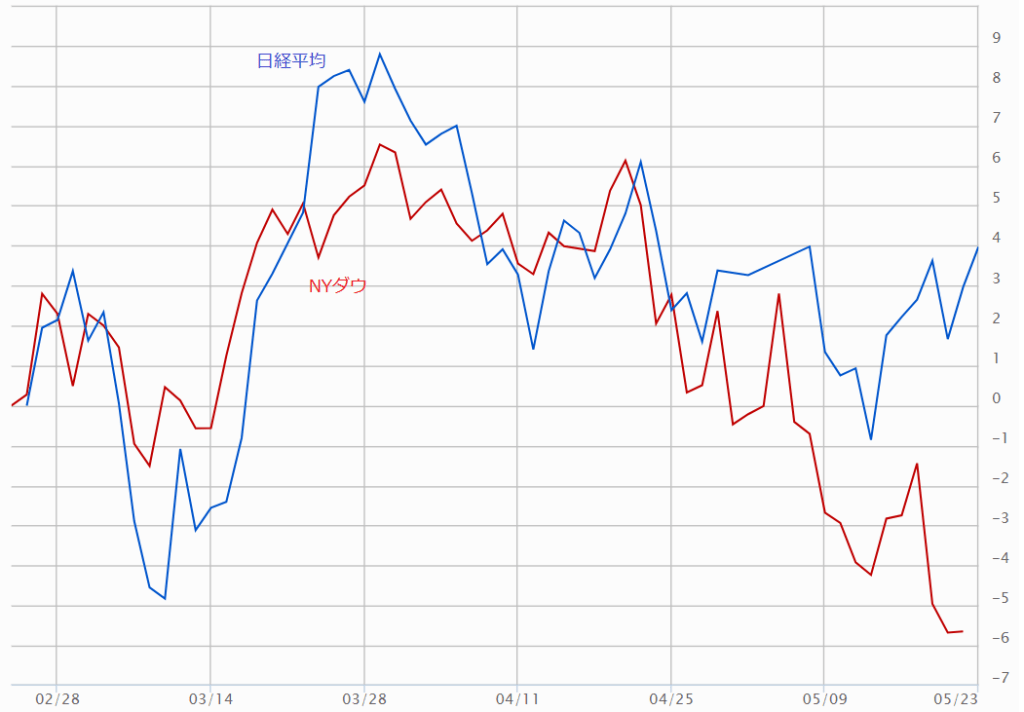

まず、過去3か月の日経平均を

NYダウと合わせて示してみましたので、

観察してみます。

2月23日を0%として、

縦軸は騰落率%、横軸は日で、

今までの推移を示しています。

2月23日というのは、

3か月程度の期間を比較したというだけで、

特別な意味はありません。

これを見ると、

いくつかの事実に気が付くことでしょう。

まず、

どちらの指数も4月末までの上下の動きは

タイミングや動きの大きさまでそっくりです。

また、2月から3月の期間においては、

日経平均の上下動の方が

NYダウより大きかったこともわかります。

これはおそらく、

ウクライナ戦争の影響によるものでしょう。

ところが、4月末以降は

NYダウの下落が極端に目立ち始めました。

4月末以降、

日経平均はNYダウ下落時には

同じような動きをすることもあるものの、

その下落を帳消しにするほどの

上昇を見せて今に至っています。

4月末以降の動きは、

NYダウと日経平均はまるで違う、

と言って良いでしょう。

ここで、一番最初の話題に戻ります。

株価を2つの要素に分解して、

この動きを説明してみましょう。

株価 は、

「 利益 」「買いたい気持ち 」

という2つの要素に分解できます。

1つは、「利益」です。

これはわかりやすいと思います。

利益が大きいほど、その会社の価値は大きい、

つまり株価が上がる大きな要素になります。

もう1つの「買いたい気持ち」とは、

投資家が買いたい気持ちの大きさを示します。

これが大きいほど株価は大きくなります。

将来性(の印象)とか、

企業イメージ、企業トップの発言などで、

この会社の株式を買いたくなるというような、

気持ちの大きさを示すものです。

この買いたい気持ちは、

利益がたとえ小さくても(あるいは赤字であっても)、

買いたい気持ちが強ければ株価は上がる、

という性格があります。

テスラは赤字でも、

株価が異常に上がっていた時期がありますが、

これは買いたい気持ちだけで

株価が上がっていたわけですね。

2月から4月までのNYダウは、

買いたい気持ちの変化で、

株価が上下に大きく揺れました。

FRBが

大きく利上げをすることを示唆していて、

利上げされると、つまりは金利が上がるので、

お金の流れが悪くなります。

それが景気を悪化させ、株価が下がる、

ということを思い起こさせて、

買いたい気持ちが下がってしまった。

NYダウが下がると、世界の株価に伝搬し、

その翌日の日経平均も

下がってしまったという日が多く、

2-4月は日経平均も、

NYダウの買いたい気持ちが伝搬した結果

下がっていたのです。

5月に入ると、

NYダウだけが下がり始めたのですが、

これは、FRBが誘導する米国金利が

実際に大きく上がりはじめ、

米国株はズルズル下がりました。

しかし、

日本の金利が上がったわけではないので、

日本株、つまり日経平均は5月に入ると

逆に上がり始めました。

もう、NYダウの買いたい気持ちが下がっても、

日本株の買いたい気持ちは

下がらなくなってきたのですね。

また、2022年度の利益も

強気の数字が出揃ってきました。

こうなってくると「利益」が増えるわけですから、

日本株は上がってきた、ということになります。

日本株の上昇には、買いたい気持ちが下がらずに、

利益も上昇してきたのが理由である、ということです。

利益という点に注目すると、

日本の上場企業は、

5月中旬で決算発表が一巡し、

2021年度は経常利益ベースで

40%を超える増益でした。

今年度(2022年度)も仮に40%の増益であれば、

株価が40%上がってもおかしくはないはずです。

ですので、今の日経平均の株価は、

いまだに利益が大きくなったという要素を

まだ織り込んでいない、と言えるでしょう。

さらに加えて、

上場企業の2022年度の前提条件で、

ドル円レートが120円程度でした。

実勢では、

130円近いドル円レートになっていますが、

10円も円安であるということです。

これは、エイヤで言うと

日経平均全体では4%の増益をもたらします。

これから「利益」という要素を

織り込みにかかるので、

日経平均は上昇しやすくなる、と見ています。

奥村尚

━━━━━━━━

『奥村尚の金融リテラシー向上委員会』

毎月1回の放送を視聴して

プロの投資思考を学べる裏番組

※銘柄情報あり※

視聴会員登録はこちら:

https://trade-labo.jp/tl/ifl_2022_b/

━━━━━━━━

・ジャパンインベストメントスクール講師

・マーケット アナリスト

・マーケットの魔術師

20兆円もの運用資産をもつ米国大手ヘッジファンド株式投資部門スーパーバイザー、自身も日本でヘッジファンドを主宰。日本証券アナリスト協会会員。

1987年、都立大学大学院工学研究科修了(テーマは人工知能)。日興証券入社。投資工学研究所にて、数々の数理モデル開発に携わる。スタンフォード大学教授ウィリアム・F・シャープ博士(1990年ノーベル経済学賞)と投資モデル共同開発、東証株価のネット配信(世界初)なども手掛ける。

2000年 東証マザーズ上場第一号のインターネット総研で金融事業を統括。

2002年 イスラエル天才科学者とベンチャー企業設立、人工知能技術を商用化し空港に導入。

2004年以降は、金融業界とIoT業界の交点で活躍。最先端の人工知能とアナリストの相場適応力を融合させた投資モデルMRAを完成し、内外の機関投資家に提供する。この投資手法は、最低25%/年以上の収益を「MRAを使う誰にでも」もらたしている(一度も元本割れなし)。

2015年 個人投資家へMRA情報提供開始、さらに投資塾を通してお金の知識を広め、ゆたかな生活の創造に貢献している。

趣味は、オーディオの機械いじり。ワインやウィスキーをたしなむこと。スポーツも好きでスキー、スケートは自称特級(そんなものはない)、エアロビック競技を10年ほどやっている(NAC マスター男子シングル 9連覇中、2014-2016日本選手権千葉県代表)。ただし、「かなずち」であり、球技も苦手である。