こんにちは、ケン藤田です。

今、超インフレ時代によって、

負担増が予測される中で、

どのような投資・資産運用で対策を取るのが有効か?

というテーマで、

『インフレ時代に有効な資産運用』

についてブログを書いていきます。

まず最初に、

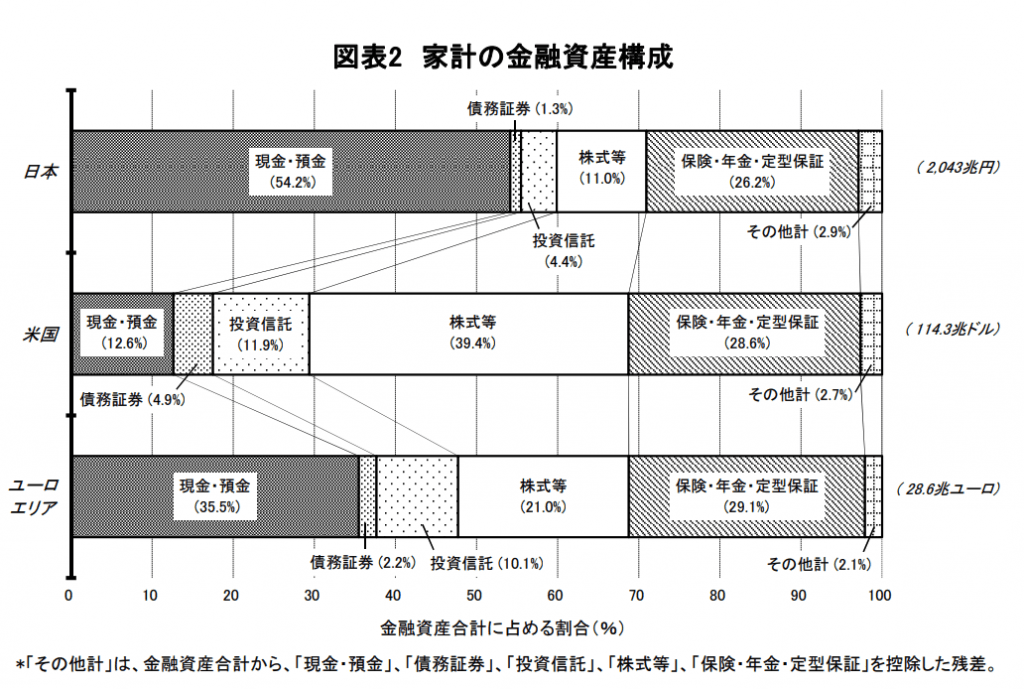

日銀の調査統計局が23年8月25日に発表した、

日欧米の家計の金融資産の構成比率を見ていきましょう。

(日本銀調査統計局「資金循環の日米欧比較」より引用)

・54.2%:現預金

・26.2%:保険・年金・定型保証

・11%:株式

・4.4%:投資信託

と続いており、

この結果から分かることは、

低リスク〜無リスク資産だけで80%

リスク資産は20%以下しか保有していない

ということです。

一方で、アメリカでは50%以上が、

株・投信に当てられています。

日本の金融資産の構成比率から、

本題を紐解いていきたいと思います。

====

1)現預金

====

日本人の多くの方は、現預金を多く持っています。

先ほどの統計も10年以上見続けていますが、

日本は常に現預金比率50~55%の間にいます。

結論として、、、

インフレ時に現預金で保有しているのは

最悪の選択肢です。

「物の価値が上がる≒お金の価値が下がる」

そんな状態が進み続ける現代では

現預金のまま保有しているだけで、

額面の数字は変わらなくても、

価値が日々目減りする実質的な、

「マイナス預金状態」

になっています。

そうはいっても、

日々の生活費やリスクに対する

防衛資金は現預金が最適なのも事実。

自分の場合は、

いくら手元に現預金があれば良いのか?

代替できる手段はないのか?常に考えています。

ただ、ダムが決壊するような形での

インフレが始まる恐れもあります。

その時の現金価値として、

耐えられる状態も作らなければいけませんが、

そんな、悩みは世界的視点から見た

『あること』をすると解決します。

実例についてはまた別の

ブログなどで詳しく紹介していきます。

========

2)保険・年金など

========

日本の方の主な資産形成手段として

人気の保険・年金ですよね。

結論として、、、

インフレ対策としては現預金以上に

最悪の選択肢になる場合が多いです。

理由としては3点あります。

①保険・年金商品は基本的に国債の金利がベースになるため、

現在の低金利の環境では実質利率は年0.5%を割るものが大半です。

(ドル建てや変額保険などは多少良いですが影響を受けます)

②契約時に解約満期までの金利が確定するので、

現在の低金利の環境で契約し今後もし

金利が上がると逆鞘になります。

③支払った保険料のうち運用に回るお金は一部or半分程度、

保障に回るコストや会社の手数料が差し引かれます。

個人の方が資産形成目的で入る選択肢には向かないでしょう。

もちろん、全てが全く

不要というわけではなく、、、

・掛け捨て保険で万が一のリスクに備える

・節税しての資産移転などタックスマネジメント目的

・精神的な理由で変額保険やドル建保険を運用性が落ちても選択する

上記のような理由でしたら、

活用するメリットがある場合もあります。

=======

3)株・投資信託

=======

利上げや金利上昇から始まった、

インフレでは価格が下がる事もありますが、

長期での投資を前提とすれば、

インフレ対策には向いている良い手段です。

銘柄選びに自信がない方は、

・手数料が安い

・S&P、世界株、TOPIXなど扱うスケールが大きい

上記2つの条件の揃った、

インデックスファンドから運用を始めると、

インフレ対策としては最低限の備えができます。

他にも、インフレ対策として、

よく聞く現物投資など様々な方法がございます。

詳しくは来週のブログで解説していきます。

今回の記事も、あなたの

資産形成のヒントになれば幸いです。

世界の経済的成功者たちから教わり、

身につけた資産構築の常識を今後も

シェアしていきます。

これからもどうぞよろしくお願いいたします。

ーケン藤田

投資・資産運用歴18年以上、海外投資歴12年以上、世の中に存在するほぼ全ての投資商品への投資経験を持つ資産運用・海外投資のプロフェッショナル。

ヨーロッパを中心とした金融先進国での金融専門家や富裕層たちとの交流で学んだ、富裕層だけが知る「お金のとある共通点」をベースに独自の投資法を構築。

資産運用アドバイザーとして、これまで述べ1000名以上への資産運用アドバイスを行い(累計アドバイス額120億円以上)、そのうち95%以上の方の資産増大を実現。

現在は、年商5〜25億円規模の複数企業のCFO(最高財務責任者)として活動するかたわら、自身も5億円規模の資産を年利10〜15%以上のリターンで運用する現役投資家としての顔も持つ。

日経新聞出版社より2冊のマネー系書籍の監修実績がある(累計発行部数5万冊)。