ケン藤田です、

いつもブログをお読みいただき、

誠にありがとうございます。

この度、

私が貯金100万円から、

資産5億円を築くために実践した、

「資産構築5つのゴールデンルール」

を公開させていただくことになりました。

↓

https://j-i-s.info/j-i-s/kf231202_golden/

どのようなルールで、

どのように6年で資産5億円を

築くことができたのか?

赤裸々に公開しておりますので、

まずは、手紙をお読みいただければと思います。

それでは、以下より本日のブログをお送りいたします。

——————————————————

こんにちは、ケン藤田です。

前回のブログに引き続き、

インフレが加速し日本円の価値が落ち続ける現在

我々が取るべき賢い対策とは何か?

というテーマで、

①インフレに強い資産を持つ

②生涯単位での収入UPを考える

③現預金と同額の負債(借金)を持つ

上記3つの対策について

引き続き解説していきます。

①インフレに強い資産を持つ

②生涯単位での収入UPを考える

については前回のブログに書いていますので、

そちらもあわせてご覧ください。

今回のブログでは、対策の3つ目、

━━━━━━━━━━━━━━━━━

③現預金と同額の負債(借金)を持つ

━━━━━━━━━━━━━━━━━

について解説したいと思います。

前回のブログを読んで、

『現金を持っていても価値が落ちるし、

現金資産は全額、投資や自己投資に回そう!』

と思った方、個人的にはとても好きです。

ただ、現実的に考えると、

いくら給与などの安定収入があっても、

日々の生活費やローンなどの支払いを考えたり、

不測の事態に対する備えで多少は現金も必要になるでしょう。

入金から支払いまでのつなぎや不測の事態への備え、

つまり、“守り”のために借金する。

それがインフレ対策の3つ目でお伝えしたいことです。

こんなことを提案すると、

『え?借金は怖くないですか??』

と思われる方がきっといるはずです。

実際に相談に乗っている中でも、

「投資で利益を上げて住宅ローン(借金)を早く完済したい」

「退職金で住宅ローンを完済して残ったお金で運用を始めたい」

という声を聞くことも多いです。

ですが、この思考は非常に勿体ないです。

日本人の感覚的に、

『借金=悪いもの、早く返すもの』

という感覚が骨の髄まで染み付いているように感じますが、

この資本主義の世の中で豊かになりたいのであれば、

その良し悪しを冷静に判断できるようにならなければなりません。

ここで、借金は悪という誤解を解いていきたいと思います。

借金・借入というと、

たとえば家を買うとか店を出すとか設備を買うとか、

何か物に変えるためにお金を借りるというイメージが一般的ですが、

借金という行為によって、

収入よりも、返済額の方が多くなる恐怖がちらついてしまい、

「失敗したらどうしよう…」

「返済できなかったらどうしよう…」

「自己資金でやる方がリスクが低い」

という発想になる人も少なくないでしょう。

ですが、自己資金でも失敗すればお金は無くなりますし、

返済に困るような資金計画・管理をしていることや、

そもそも返済に困る投資先を選ぶことの方が怖いです。

『お金を借りること(返済期間を伸ばすこと)』と

『借りたお金の活用方法(計画と管理)』は

全く別の問題なので分けて考えなければいけません。

「退職金で住宅ローンを完済したい」

という相談を例に見ていきましょう。

・金利1%

・残り返済期間20年

・残債2,000万円

・退職金2,000万円

・運用利率は3%(税引後の実質利回り)

という条件でシミュレーションしてみると、

パターン①退職金でローンを一括返済した場合:

年間約110万円のローン返済(そのうち約10万円が金利負担分)が無くなる。

=運用するための資金が年110万円手に入る。

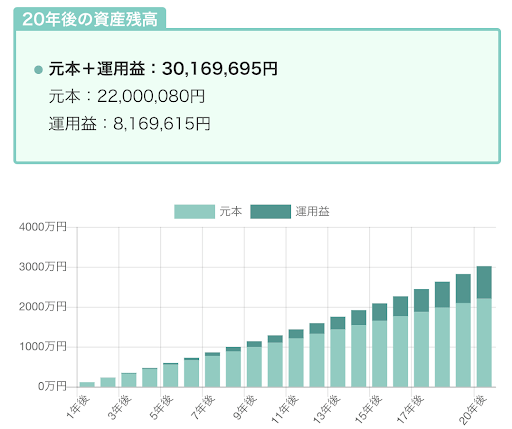

パターン②退職金2,000万円を運用しながら20年間ローン返済を行う場合:

年間約110万円のローン返済(そのうち約10万円が金利負担分)は必要だが、

運用益として年間60万円(2,000万円×3%)を受け取ることができる。

では、果たしてどちらが資産を増やす上で有効なのでしょうか?

パターン②のローン完済時の20年後に

パターン①と②を比較すると

それぞれ、いくらの資産になっているか?を表にしました。

図①:年110万円を20年積立運用した場合

図②:2,000万円を20年間複利運用した場合

20年間の比較で、実に800万円以上の収益差が生まれるのです。

このようにシミュレーションしてみると

借金をして(返済を伸ばす)運用するメリットを理解することができます。

さらに手元に資金が多くあることで不測の事態にも対応できます。

要するに、活用方法・資金計画・管理さえ間違えなければ、

借金には何の問題もないのです。

とにかく私が声を大にして言いたいことは、

『借金への恐怖は資金計画と管理で払拭できる』

ということです。

この話はまた別の機会に詳しく解説するとして、

話をインフレ対策に戻します。

現預金を抱えていると価値が減っていくさなかで、

そのための対策として、

『現預金を持つことを目的に借金をする』

という一見矛盾した選択の有効性を最後に説明します。

もし、お金の価値が減り続けているなら、

借りたお金の価値も同様に減り続けます。

どれくらいその価値が減っているのかを

確かめるための指標が、ずばりインフレ率です。

ちなみに、現在のインフレ率は、

消費者物価指数では前年比3%

企業物価指数だと3〜9%

一方で銀行の借入金利は、

住宅ローンは1%未満、

事業用融資でも高くても年1.5%

しかも金利は借りた時のレートで固定されます。

(変動金利でも金利上昇率は緩やか)

つまり、自己資金で1,000万円持ち続けていたら、

年30万円の価値が減っていく一方、

1,000万円を借入したら、

年15万円の金利の支払いがあるということです。

自己資金だとマイナスは30万円であるのに対して、

借入だと15万円。

差し引きすると、借入の方が15万円得するという

不思議な現象が起きているのが今の日本なのです。

実は、世界中の国がインフレを推し進めている裏にも、

『インフレを進めて国債(=借金)の価値を減らしたい』

という意図が隠れています。

我々一般人が資産を守り増やすためには、

支配者層の行動を参考にすることが非常に重要です。

もし、金利とインフレ率が逆転する

そんな局面になり借金が負担になったなら、

全額返してしまえば良いだけです。

(好き勝手に使ってしまっては、この方法は破綻してしまうので、

くれぐれも借入したお金には手をつけないことが大事な前提ルールです)

━━━━━━━━━━━━━━━━━

まとめ

━━━━━━━━━━━━━━━━━

①インフレに強い資産を持つ

②生涯単位での収入UPを考える

③現預金と同額の負債(借金)を持つ

3つの対策を取り扱ってきましたが、

それぞれに対する向き合い方として、

自己資金の現預金は①②のために使い、

手元に置く現預金は借金で確保する。

(必要な時に借りられる用意もしておく)

トップレベルの富裕層たちが実際に行っている戦略であるため、

一般的な感覚からするとやや極端に思われるかもしれませんが、

このような資金計画・管理ができるようになると、

資産形成のスピードはかなり早まります。

一日でも早く、経済的成功を実現したいという方は、

ぜひ参考にしてみてください。

今回の記事も、あなたの資産形成のヒントになれば幸いです。

世界の経済的成功者たちから教わり身につけた資産構築の常識を

今後も発信しますので、これからもどうぞよろしくお願いいたします。

それでは、また。

ケン藤田

投資・資産運用歴18年以上、海外投資歴12年以上、世の中に存在するほぼ全ての投資商品への投資経験を持つ資産運用・海外投資のプロフェッショナル。

ヨーロッパを中心とした金融先進国での金融専門家や富裕層たちとの交流で学んだ、富裕層だけが知る「お金のとある共通点」をベースに独自の投資法を構築。

資産運用アドバイザーとして、これまで述べ1000名以上への資産運用アドバイスを行い(累計アドバイス額120億円以上)、そのうち95%以上の方の資産増大を実現。

現在は、年商5〜25億円規模の複数企業のCFO(最高財務責任者)として活動するかたわら、自身も5億円規模の資産を年利10〜15%以上のリターンで運用する現役投資家としての顔も持つ。

日経新聞出版社より2冊のマネー系書籍の監修実績がある(累計発行部数5万冊)。