From:奥村尚

東京のオフィスより、、、

おはようございます。

前回の続きをします。

PERという指標をみて、相場の適正水準を判断する、

という話でした。

株価を決める二大要素、割安/割高さと稼ぎのうち、

割安/割高を表すものです。

今の株価がもうひとつの要素である

稼ぎの何倍であるか、という倍率です。

不動産投資でも、似たような尺度があります。

月の家賃200倍が基準とされていて、

たとえばこう使います。

問:家賃に換算すると12万円が相場であるマンションがある。

適正価格は?

答:このマンションの適正価格はその200倍、

つまり、12万円x200=2400万円である。

これを使うと、このマンションが

1900万円であれば割安で買う価値があるし、

3000万円であれば割高で買う価値がない、

という目安ですね。

不動産の場合、利回り6%を目安として判定する場合、

ちょうど家賃の200倍で買うと6%の利回りが達成できるので、

計算しやすさもあって、普通に使われています。

ちなみに、200倍=200ヶ月で元本を

回収できるという事であり、これは16.7年です。

200倍を超えると割高、

200倍以下なら割安なのですね。

株式に話に戻すと、PERは200倍、

という数字と同じ意味を持つ考え方なのです。

個別の株式でもこうした考えは使えますが、

ここでは、日経平均で使ってみます。

家賃に相当する’稼ぎの尺度’は、

一株当たりの利益(EPS)を使います。

日経平均の基準は、PER14倍-16倍です。

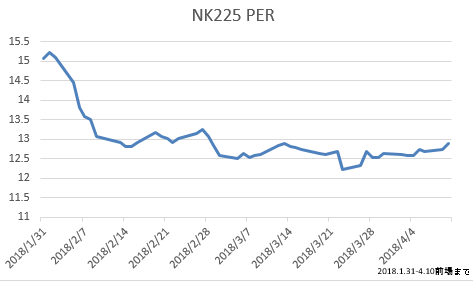

参考までに、2月以降のPERのグラフを作りましたのでご覧ください。

↓

前回、PER13倍が最低レベルであろうと書きました。

昨日の時点で、日経平均の一株当たりの利益は1700円でした。

PER13倍の株価は、

1700 * 13倍=22100円

お、あと少しで届きます。

でも、これは最低でも、

これだけの価値はある、という基準でしかありません。

普通であれば、14倍 – 16倍で計算すべきなのです。

ちなみに、14倍とすると、

1700 * 14 = 23800円

ですから、22100円に到達しても、

まだ1700円も上昇する伸びしろがある事になります。

16倍とすると、

1700 * 16 = 27200円

さすがに、ここまで上がることは、

今はちょっと想像できませんが、、、

今の水準は、株価が戻してきたと言いながらも、

まだまだ水準は割安である事がわかると思います。

ではまた次回。

奥村尚

<編集のオススメ>

実は投資を始めたほとんどの人が、

あるルールを知らないばかりに

利益を得られずこの世界から撤退するのです。

あなたも投資を始める前に、

ぜひこの動画を見て下さい。

無料で公開していますので、

あなたの今後の糧として下さい。

↓

http://japan-i-school.jp/jim/hk2018_rule/

・ジャパンインベストメントスクール講師

・マーケット アナリスト

・マーケットの魔術師

20兆円もの運用資産をもつ米国大手ヘッジファンド株式投資部門スーパーバイザー、自身も日本でヘッジファンドを主宰。日本証券アナリスト協会会員。

1987年、都立大学大学院工学研究科修了(テーマは人工知能)。日興証券入社。投資工学研究所にて、数々の数理モデル開発に携わる。スタンフォード大学教授ウィリアム・F・シャープ博士(1990年ノーベル経済学賞)と投資モデル共同開発、東証株価のネット配信(世界初)なども手掛ける。

2000年 東証マザーズ上場第一号のインターネット総研で金融事業を統括。

2002年 イスラエル天才科学者とベンチャー企業設立、人工知能技術を商用化し空港に導入。

2004年以降は、金融業界とIoT業界の交点で活躍。最先端の人工知能とアナリストの相場適応力を融合させた投資モデルMRAを完成し、内外の機関投資家に提供する。この投資手法は、最低25%/年以上の収益を「MRAを使う誰にでも」もらたしている(一度も元本割れなし)。

2015年 個人投資家へMRA情報提供開始、さらに投資塾を通してお金の知識を広め、ゆたかな生活の創造に貢献している。

趣味は、オーディオの機械いじり。ワインやウィスキーをたしなむこと。スポーツも好きでスキー、スケートは自称特級(そんなものはない)、エアロビック競技を10年ほどやっている(NAC マスター男子シングル 9連覇中、2014-2016日本選手権千葉県代表)。ただし、「かなずち」であり、球技も苦手である。

ということは、まだ幾ばくかの上がる要素はあると言うことですね。

いくつかの要素で上げ下げしても中長期的には上昇傾向は変わらないと言うことですね、期待したいと思います。

日本人は恐怖指数に弱いですね〜。そんなにダウや日経平均が下がるのが嫌なら調子がいい時に思いiっきり

VIX指数に投資しなさいよ。株価がだだ下がりの時は激しく上がりますよ!

しかし、そんなことで儲かってもなんかぱっとしませんな!

やはり、順張りの株が上昇していくのが安心していられますね!!