From:奥村尚

東京のオフィスより、、、

年末になってきましたね。

今年1年の相場を振り返ってみましょう。

一気に説明したいので、

少し長いですが

ポイントが凝縮されています。

ぜひお付き合いください。

今年の相場を一言で表すと

「米中」

昨年の特に10月以降、

相場は大きく下落し始めたのは

米国が仕掛けた中国に対する

貿易戦争の行方が

心配の種になったからです。

それまでは、実に順風でした。

その心配は今年の正月にピークとなり

その後、GWまでに回復したもののの、

GW後には再び下落、秋までは

雲行きの怪しい相場となっていました。

この間、トランプ大統領の

一句一言が市場の、

“心配”と“ぬか喜び”となって

揺れ動いていたのは明白です。

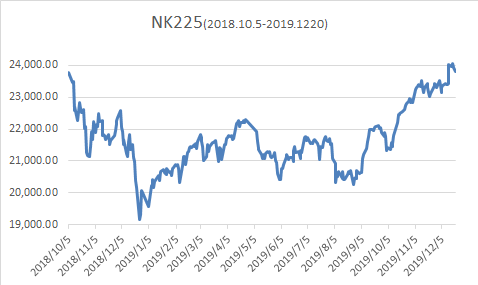

その間の株式市場をみてみましょう。

このグラフは

日経平均だけを眺めたものですが、

米国主導の相場である以上、

まずは米国の動きを見るのが

筋というものでしょう。

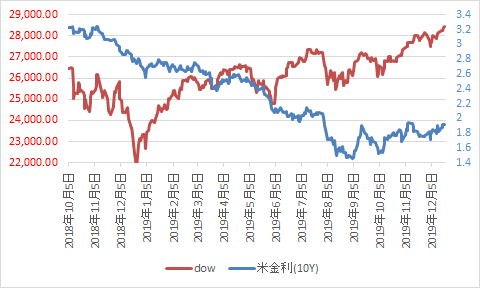

米国の金利を合わせてみてみます。

米金利と米株には

明確な関係があるような、

ないような、

わかりにくいグラフですね。

このような時

変化の数が少ない方に合わせて

まとめるのがプロです。

(次元の低いもので話をまとめる、

ということであり、数学でいう

因数分解と同じ考え方です)

変化の多い株ではなく

変化の少ない金利に

注目するのです。

とすると、

期間を2つにわけて考えると

わかりやすいと思います。

9月以前と9月以降。

9月までは金利は

一本調子に下がった。

9月以降は反転

上がり始めた。

では、9月には何があったでしょう。

FOMCです。

FOMCは、米国の金利を決める

コミッティです。

9月は米国の金利が3回連続下がる事が

決定的になった時期でした。

その後、これ以上は下がらぬ事を

市場は察知して、金利は上がった。

金利が上がると

株式市場は下がるのですが

米国の現状は、

むしろ、金利がこれ以上

下がらない事がわかった事で、

不透明感がなくなり踏ん切りがつき、

株式市場には良い影響が出た

と言ったところでしょう。

これは重要な事ですが、

望ましい

望ましくない

に関わらずある結果が出ると

不透明感が払拭できるので

市場には良い影響が起こります。

典型は選挙でしょう。

与党が勝とうが負けようが

結果が出る事が重要であり、

それによって不透明感がなくなるのです。

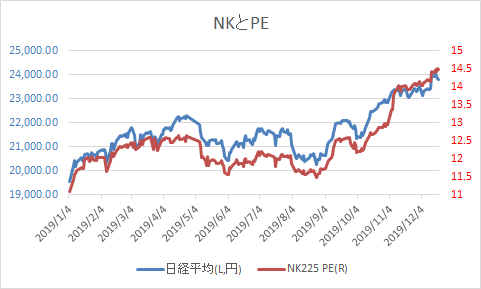

日本の株式相場は

今年どうであったか再度見てみましょう。

日経平均とPERです。

PERは説明するとするだけ

訳がわからなくなりがちなので

最も簡単な理解をしておきましょう。

気運です。

センチメントともいいます。

市場参加者(つまり、株を買ったり

売ったりしている、あなた、

そして、私を含みます)

の買いたいと思う

気持ちの大きさです。

株価は今年度の企業の稼ぎと、

気運を掛けた値とされます。

このグラフをよくみてください。

日経平均も気運であるPERも

この一年間、

全く同じ動きをしています。

これを見る限り、企業の稼ぎは

ほとんど見通しが変わっていない

にも関わらず、

気運だけが上下したため、

株価が変化してきた

1年であったと言えましょう。

では、気運が大きく変わったのは

なぜかというと、やはり、

9月に変化が起こっています。

明らかにFOMCです。

米国の金利政策が

日本の機運を好感方向に変化させ

株価を上げた、

ということなのです。

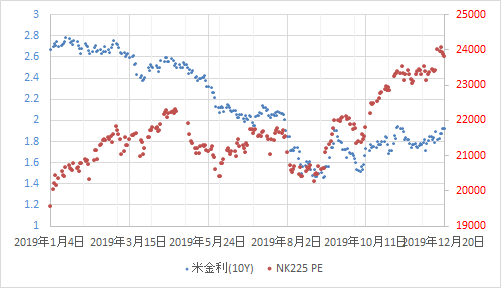

これを確認するには、

米国金利と日経平均のPERという

およそ同時には比較しない

2つのグラフを1つでみてみると、

良く分かります。

さっそく、

米国金利と日経平均の

PERの関係をみてみます。

いかがでしょう。

恐ろしく明確に関係が出ますね。

今年は9月に相場の底をつけました。

それが反転して上昇に転じたのは

9月であり、FOMCなのです。

では、年末までこれだけ一本調子で

株式相場を上げるほどのエネルギーは

FOMCだけだったのでしょうか。

今年は、米中貿易戦争の第一段階が

解決したというのは、

大きな別のエネルギーだったでしょう。

ブレクジットの合意ある離脱への

第一歩である英国選挙の結果も

プラスに働いたでしょう。

良く言われるのは、

余りに勢いよく上がったので

リバウンドで下げるに違いない

ということです。

多くの投資家は、もう日経平均は

上昇しきっており、

これ以上の上昇余地はない。

むしろいかなるキッカケであれ、

一気に下げて調整するだろう。

だから、今後の下落を見込んで

逆張りするのが正解だ、

と思っています。

その証拠に、

下げを期待する売りから入る戦略として、

ETFのダブルインバースのポジションが

急拡大しています(12/19時点)。

しかし、PERはどんどん

上げてきているのですから、

気運は良い。

これが相場を主導する

エネルギーである事を

忘れてはいけません。

弱気/強気

双方が入り乱れるのが

健全な相場ですから

むしろ、弱気の人がいて良いのです。

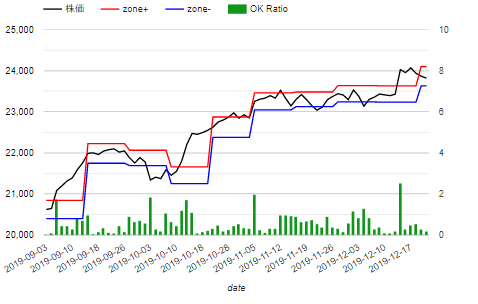

私が開発した、株式市場の

リスクとリターンを計測して

チャート上に示す

『トワイライトゾーン』

というものがあり、

まだ株式版はβ版ですが、

それを少しだけお見せします。

このチャートは、私独自の

現代投資理論に従った

リスクとリターンを

チャート上に描画する

(おそらく唯一の)手法です。

ゾーン+、ゾーン-の

2つの平行な線が

この幅が市場の

リスクの大きさを示します(OK zone)。

Okゾーンは、定期的に

市場のリスクに応じて

広がったり狭まったりします。

株価がこの中に納まると

正常、上に抜けると買い、

下に抜けると売り

のシグナルです。

下のバーグラフは、その時の

リスクに対するリターンの比で、

これが大きくなると

トレードタイミングです(OKレシオ)。

詳しくは別の時に紹介します。

9月以降は買いのシグナルが

きれいに何度も出てますね。

今はゾーンの中に納まっています。

つまり、適正です。

今の相場は、これ以上強気には

なりづらいと思うのは

仕方ないとしても、

弱気でいる必要はない

と見ています。

奥村尚

<編集部のオススメ>

資金が減り続ける理由は

「手法か相場が悪い」

と思っていませんか?

『相場の大前提』を

まだ知らないのでしたら

急いで知っておいてください。

↓

http://japan-i-school.jp/jim/smeinarok2001/

・ジャパンインベストメントスクール講師

・マーケット アナリスト

・マーケットの魔術師

20兆円もの運用資産をもつ米国大手ヘッジファンド株式投資部門スーパーバイザー、自身も日本でヘッジファンドを主宰。日本証券アナリスト協会会員。

1987年、都立大学大学院工学研究科修了(テーマは人工知能)。日興証券入社。投資工学研究所にて、数々の数理モデル開発に携わる。スタンフォード大学教授ウィリアム・F・シャープ博士(1990年ノーベル経済学賞)と投資モデル共同開発、東証株価のネット配信(世界初)なども手掛ける。

2000年 東証マザーズ上場第一号のインターネット総研で金融事業を統括。

2002年 イスラエル天才科学者とベンチャー企業設立、人工知能技術を商用化し空港に導入。

2004年以降は、金融業界とIoT業界の交点で活躍。最先端の人工知能とアナリストの相場適応力を融合させた投資モデルMRAを完成し、内外の機関投資家に提供する。この投資手法は、最低25%/年以上の収益を「MRAを使う誰にでも」もらたしている(一度も元本割れなし)。

2015年 個人投資家へMRA情報提供開始、さらに投資塾を通してお金の知識を広め、ゆたかな生活の創造に貢献している。

趣味は、オーディオの機械いじり。ワインやウィスキーをたしなむこと。スポーツも好きでスキー、スケートは自称特級(そんなものはない)、エアロビック競技を10年ほどやっている(NAC マスター男子シングル 9連覇中、2014-2016日本選手権千葉県代表)。ただし、「かなずち」であり、球技も苦手である。

2019年を振り返ってみますへのコメント