From:奥村尚

東京のオフィスより、、、

電車を例にして、

前回展開してみました。

相場でも、

こうした現象は

頻繁に発生します。

「行き過ぎ」の株価ですね。

下落時の「行き過ぎ」

上昇時の「行き過ぎ」

特に下落は

ー-----------

上げ100日、下げ3日

ー-----------

ということわざにも

あるとおり、

一気にドカっと下落するので、

肌でも頻度が高いと

分かっています。

この下落時の

オーバーシュートを

相場で検証するために、

実は多くの

準備が必要です。

何を基準に、

つまりどのような時間単位で

どのくらいの量を超えると

「オーバーシュート」

というのでしょうか?

まずは、

試験的に以下の実証を行います。

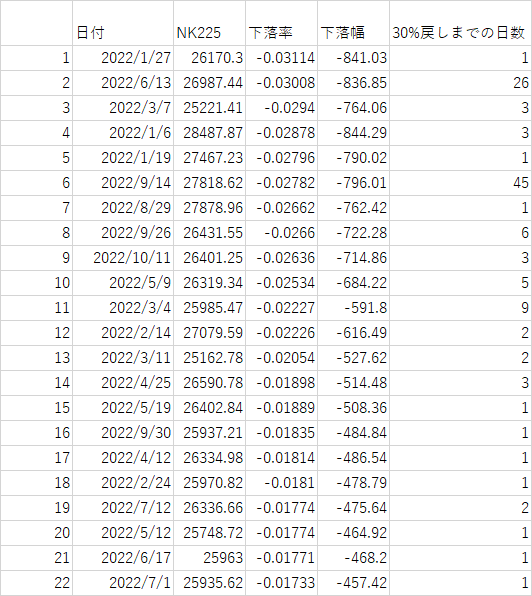

【1】 昨年の相場をもとに、

下落率上位22位をとってみる。

2022年の1年間において、

営業日は244日でしたので、

「22」というのは、

「22/244=9%」です。

別に22でなく、

下落率上位10位まででも、

30位まででもかまいませんが、

30位まで調べるのであれば

目と手では疲れてしまいます。

かといって、

12位(5%)だと楽に調べることが

できますがサンプルが足りない。

ですので、

9%(22日)としてみただけです。

月1回の比率は( 1/12=8.3% ) であり、

9%はその1.1倍ですから、

「毎月1.1回程度の下落に関する調査」

と言えます。

月1.1回の下落であれば、

「そこそこ大きな下落ばかり」

ということは予想できるでしょう。

この下落幅を一覧すると、

こうなります。

この下落幅の30%だけ戻すのに

要する日と合わせて

下落率の大きな順で示しました。

【2】これからわかるのは、以下の事です。

ー-----------ー------

(1)下落に対し、

30%戻しは全てのケースで成功している

(2)1営業日で戻すことも、

沢山起きている。

(1日で30%戻しを終える事象が50%の確率で発生している)

(3)戻すまでの日数は平均5.4営業日

(平均的には1週間で30%戻しを終えている)

ー------ー-----------ー

さて、カンの鋭い人は

「これを利用して指数取引で一儲けできそうだ」

と思う事でしょう。

相場を

リアルタイムで監視し、

一定の確率で起こる

大きな下落と、

その下落で

戻しが何パーセント期待できるか、

その確率を計算し

それと期待リターンとの比較で

投資すべきか否かを判断する

わけですね。

短期で下落し、

放っておけばもとに戻るので、

飛行機のエアポケットみたいです。

エアポケット戦略とでも

名付けておきましょう。

飛行機に慣れてくると、

エアポケット程度で驚くことは

少なくなります。

相場も同じです。

慣れてくると、

ー-----------ー---

この程度の下げは驚くに値しない

むしろ儲け時だ

ー---------------

と経験的にわかってきます。

「この程度の下げであるか否か」を

具体的に算出できれば良いわけですね。

細かな処理の話は避けますが、

ここで話した全ての事は、

確率変数を使ってモデリングすると

数式化できます。

今回は、

過去上位22位まで

という範囲と、

それに対して

30%の戻し

という適当な戻しの数字を固定し

下調べしたのですが、

こうした数字も、

モデリングの上では変数です。

上手にモデリングすると、

計算して答えを発見するのは簡単です。

数式化すると、

統計処理というアプローチで

計算ができます。

同じことを、

数式化せずに、

機械学習によって

AI的な解決ができます。

エアポケットのモデリング、

おもしろそうですね。

なにしろ、

儲かりそうな気がします。

奥村尚

━━━━━━━━

『奥村尚の金融リテラシー向上委員会』

奥村尚が分析する最新の相場情報を

月1回の放送でお届けする裏番組

全個人投資家、購読必須です。

視聴会員登録はこちら:

https://trade-labo.jp/tl/ifl_2022_b/

━━━━━━━━

・ジャパンインベストメントスクール講師

・マーケット アナリスト

・マーケットの魔術師

20兆円もの運用資産をもつ米国大手ヘッジファンド株式投資部門スーパーバイザー、自身も日本でヘッジファンドを主宰。日本証券アナリスト協会会員。

1987年、都立大学大学院工学研究科修了(テーマは人工知能)。日興証券入社。投資工学研究所にて、数々の数理モデル開発に携わる。スタンフォード大学教授ウィリアム・F・シャープ博士(1990年ノーベル経済学賞)と投資モデル共同開発、東証株価のネット配信(世界初)なども手掛ける。

2000年 東証マザーズ上場第一号のインターネット総研で金融事業を統括。

2002年 イスラエル天才科学者とベンチャー企業設立、人工知能技術を商用化し空港に導入。

2004年以降は、金融業界とIoT業界の交点で活躍。最先端の人工知能とアナリストの相場適応力を融合させた投資モデルMRAを完成し、内外の機関投資家に提供する。この投資手法は、最低25%/年以上の収益を「MRAを使う誰にでも」もらたしている(一度も元本割れなし)。

2015年 個人投資家へMRA情報提供開始、さらに投資塾を通してお金の知識を広め、ゆたかな生活の創造に貢献している。

趣味は、オーディオの機械いじり。ワインやウィスキーをたしなむこと。スポーツも好きでスキー、スケートは自称特級(そんなものはない)、エアロビック競技を10年ほどやっている(NAC マスター男子シングル 9連覇中、2014-2016日本選手権千葉県代表)。ただし、「かなずち」であり、球技も苦手である。

特にはございません。

読んだ瞬間にいつも脳みそが活性化する記事を、本当にありがたく感じます。

まだまだ知らないことだらけですので、これからもよろしくお願いします。